企业经营,茶叶也是必不可少的。

客户来了,泡杯茶,非常正常的接待礼节。

客户走了,送一盒当地非常有名的精美茶叶,这是礼尚往来。

中国人爱喝茶,自古以来,茶文化源远流长。

公司开会,会务人员都会给与会的领导和员工泡上一杯茶。

公司举行活动,礼品也可能是一盒茶叶。

上班第一件事,泡杯茶,这是一天工作的必备品。

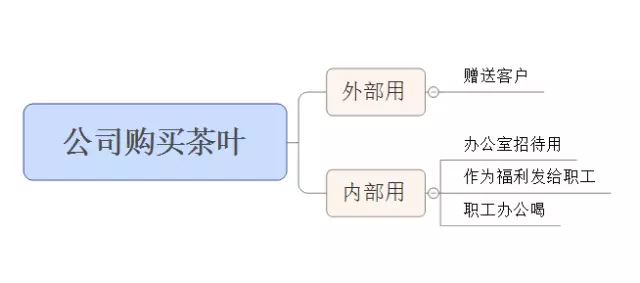

你问我公司买了茶叶怎么入账,涉税处理如何做?这答案还真不一定,发票是形式,用途是实质,实质重于形式,形式结合实质。

不管怎么处理,得有理有据,至少首先的把自己说通,不然怎么在应对检查的时候以理服人。就像上面说的那些种种情况,都涉及不同的处理方式,这里就二哥个人理解分析如下。

1

内部消耗用

「1」外购茶叶用于内部消耗,比如放在茶水间供员工饮用。

此时属于职工福利,购入茶叶计入福利费即可。

福利费对应的进项税本身就不能抵扣,因此,无须取得增值税专用发票。

国家税务总局所得税2018年第三季度税收政策解读说,目前对于集体享受的、不可分割的、未向个人量化的非现金方式的福利,原则上不征收个税。比如企业购买零食、水果作为员工的下午茶,就属于集体员工享受的福利,无法分割到个人,企业可不为员工代扣代缴个税。因此无须并入工资薪金交纳个税。

「2」如果放在办公室、会议室消耗,这个时候用途就多样了,可能是自己人办公、开会就喝了,客人来也要喝,发票都是茶叶发票,具体还真的看用途来做相应处理。

自己人消耗了,计入办公费、会议费均可,取得专票还可以抵扣进项税。

而实践中,同样是自己人的消耗,一个是专用于职工休息的茶水间饮用,一个是直接用于办公用,其实很容易混淆一起。

那么财务核算就需要必须匹配好实质性要件。比如你如果计入办公费也抵扣了进项税,而你后面千万不要附一个购买茶水间茶叶的内部申请审批单据。这就自相矛盾了,拿出来看着也说不过去。

那么放在办公室招待客户用,客人喝了,涉税事项如何处理?这里其实又可以做不同的理解。

直接处理为办公费用,进项税可以抵扣,要取得专票;当然也不产生个税;直接处理为业务招待费,由于所有权没有转移,应该无须视同销售,不可以抵扣;不产生个税。

当然处理为业务招待费还面临纳税调整40%,所以还是有点不划算。具体可灵活处理,合理真实是前提。

「3」过节或者公司搞活动时候发给职工,属于职工福利,无须取得增值税专用发票、不得抵扣;

此情形下由于职工个人取得可量化的实物所得,因此应该并入工资薪金交纳个税。《中华人民共和国个人所得税法》规定,对于发放给个人的福利,不属于文件中规定免税范围的,不论是现金还是实物,均应缴纳个人所得税。

2

外部消耗使用

这个主要就是指得用于赠送客户,一般来说应做视同销售,如果视同销售,购买茶叶取得的增值税专用发票可以认证抵扣。

实践中也有人认为,外购的礼品送给客户并非无偿,商业目的是为了维护良好的合作关系,不应该视为销售,直接作为业务招待费即可,当然不得抵扣进项税。

比如皖国税函[2009]105号就如是规定:一般纳税人在交际应酬中所赠送的自产、委托加工或外购的货物,其进项税额不得抵扣,但不需按视同销售中的无偿赠送征收增值税

当然其实主流意见还是应该视同销售的。

津国税外[1998]43号 外购商品做为礼品赠送,原则上应该交纳增值税。但要视企业是否先期抵扣了进项税金。若将进项税金进行了抵扣,则应该征税;若没有抵扣进项税金,则可从宽掌握暂不征税,企业可按交际应酬费处理。

天津税务的做法比较灵活,解决了是视同销售和进项转出的矛盾。

如果赠送对象是公司,无须代扣代缴个税;如果赠送对象是自然人,应该涉及代扣代缴个税。

来源:二哥税税念